05. August 2022

Marktrückblick – Juli 2022

Seit Mitte Juni „spielen“ die Märkte nicht mehr Inflation sondern Rezession! Das muss für die weitere Kursentwicklung nicht schlecht sein.

Dax

-15,11%

30.12.2021:

15.884,86

29.07.2022:

13.484,05

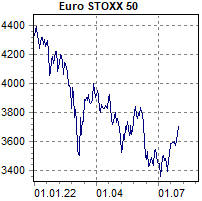

EuroStoxx 50

-13,54%

30.12.2021:

4.298,41

29.07.2022:

3.716,21

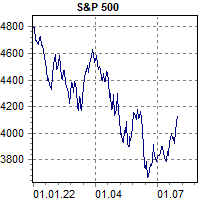

S&P 500

-13,39%

31.12.2021:

4.766,18

29.07.2022:

4.128,00

Die Rezession ist in einigen Ländern angekommen. In den USA haben wir eine „technische“ Rezession mit zwei negativen Quartalen, in China sahen wir in Q2 ein Wachstum von -2,6%, in Deutschland ein 0-Wachstum, während die Euro-Zone noch +0,7% ausweisen konnte.

Die Aussichten für Q3 haben sich weiter verschlechtert: Die Einkaufsmanagerindizes für das verarbeitende Gewerbe haben sich für die Eurozone, Deutschland und China unter der Wachstumsschwelle von 50 eingefunden. Der ifo-Geschäftsklimaindex für Deutschland fiel deutlich. Besonders auffällig waren die deutsche Industrie, die Dienstleistungen, der Bau und der Handel. Als Belastungsfaktoren sind die Lieferkettenprobleme, die hohen Rohstoff- und Energiekosten und die gedrosselten Gaslieferungen aus Russland zu nennen. Das Verbrauchervertrauen leidet in den USA und Deutschland unter der hohen Inflation. Der GfK-Konsumklimaindex ist in Deutschland auf ein Rekordtief gefallen. Im Juni sanken die Umsätze der Einzelhändler um real 8,8%.

In den USA kam es infolge der Inflation (9,1%) zu einer erneuten Anhebung der Leitzinsen um 0,75% auf 2,25-2,5%. Das höhere Zinsniveau belastet den Konsum zusätzlich.

In der Eurozone stieg die Inflation auf 8,9%, was die EZB zu der ersten Zinserhöhung seit 2011 veranlasste, die mit 0,5% deutlicher ausfiel als erwartet. Zudem dürfen wir uns an einen neuen Fachbegriff gewöhnen: Transmission Protection Instrument, kurz TIP genannt. Mit diesem Instrument will die EZB verhindern, dass die Renditespreads zwischen den einzelnen Euro-Ländern zu groß werden.

Aktuell sehen wir steigende Kurzfristzinsen, um die Inflation zu bekämpfen. Wir werden in den USA und Europa zumindest in 2022, möglicherweise auch in 2023 weitere Leitzinserhöhungen sehen; die Märkte preisen aber bereits mit Blick auf die Rezessionsgefahren mögliche Leitzinssenkungen in den USA und Europa für 2023/24 ein. Dies führt bereits zu sinkenden Zinsen im 10-Jahresbereich: Nach einer Spitze von > 1,8% Mitte Juni bei den Bundesanleihen lagen wir Ende Juli bei 0,83%, in Italien liegt die Vergleichsanleihe bei <3% und in den USA bei 2,67%.

Mit diesem Rückenwind durch die Langfristzinsen konnte der DAX 5,5% zulegen, der S&P 500 9,1% und die NASDAQ 100, die zuvor überproportional unter den steigenden Zinsen gelitten hat (Bewertungsproblem!), sogar 12,4%. Über den Erwartungen liegende Unternehmensgewinne und –ausblicke halfen zusätzlich.

Der Euro gab weiter nach; wir sahen sogar Kurse unter der Parität zum US-Dollar, zuletzt 1,02 EUR/USD, zum Schweizer Franken 0,97 EUR/CHF.

Das Gold fiel auf 1.764 US-$. Zwischenzeitlich hat die starke charttechnische Unterstützung bei 1670/80 US$ gehalten. Wegen der Rezessionsängste sank das Öl auf 105 US-$, nachdem es zuvor schon unter 100 US-$ notierte.

Die jüngsten Kurssteigerungen an den Aktienmärkten wurden ausgelöst durch Rezessionsängste, die ihren Ursprung zum einen in den Gasreduzierungen durch Russland für Europa und zum anderen in den Zinssteigerungen in den USA haben. Wir werden weitere Leitzinserhöhungen in den folgenden Monaten sehen, um der Inflation Herr zu werden. Die Märkte nehmen aber die tatsächliche Entwicklung mit einem Vorlauf von 6-9 Monaten vorweg. So sind in den US-Zinsfutures bereits zwei Leitzinssenkungen für 2023 mit jeweils 0,5% eingepreist. Für die EZB werden Zinssenkungen mit einer Verzögerung auf die USA von 4-6 Monaten erwartet. Der Beginn von Rezessionen war bislang ein guter Einstiegsmoment für Aktienkäufe. Aktuell sind allerdings nur leichte Rezessionen eingepreist. Sollte es in Folge von einem kompletten Lieferstop von russischem Gas zu einem deutlicheren wirtschaftlichen Abschwung v.a. in Europa kommen, sollten die Aktien nochmals deutlicher nachgeben.

Ihr DAS WERTEHAUS-TEAM

Haftungsausschluss: Diese Darstellungen basieren auf öffentlich zugänglichen Informationen, die wir als zuverlässig erachten. Wir übernehmen für Inhalt und Vollständigkeit keine Gewähr. Diese Publikation dient der eigenverantwortlichen Information. Sie können eine Aufklärung und Beratung durch Ihren Betreuer nicht ersetzen. Die Bereitstellung dieser Information stellt kein Angebot eines Beratungsvertrages dar.

Quelle der Grafiken: vwd Portfoliomanager