04. April 2022

Marktrückblick – März 2022

Kommt nach dem Krieg die Rezession?

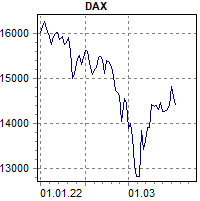

Dax

-9,25%

30.12.2021:

15.884,86

31.03.2022:

14.414,75

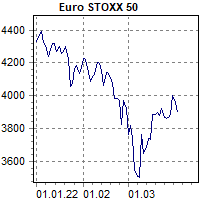

EuroStoxx 50

-9,21%

30.12.2021:

4.298,41

31.03.2022:

3.902,52

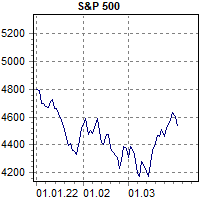

S&P 500

-4,95%

31.12.2021:

4.766,18

31.03.2022:

4.530,41

An den Kapitalmärkten war der Krieg zwischen Russland und der Ukraine das Thema. Neben dem großen menschlichen Leid, dem Tod von Soldaten und Zivilisten und der gigantischen Zerstörung von Infrastruktur kommt es zu Produktionsausfällen, stark steigenden Rohstoffpreisen, Lieferkettenproblemen und Zahlungsausfällen russischer Schuldner. Zahlreiche westliche Unternehmen ziehen sich aus dem russischen Markt zurück, schließen Filialen, Produktionsstätten und Büros, beenden Joint Ventures und verkaufen Beteiligungen. Dadurch entsteht Abschreibungsbedarf, es fehlen Vorprodukte und Rohstoffe. Allein 100.000 ukrainische LKW Fahrer sollen fehlen, die Ukraine als Kornkammer Europas kann viele Felder nicht bestellen. Düngemittel v.a. aus Russland und Belarus fehlen.

Ein zweigeteiltes Bild geben die Frühindikatoren wieder: Die Geschäfts-, Einkommens- und Konjunkturerwartungen in Europa sind auch aufgrund der hohen Inflationsraten von über 7% stark eingebrochen. Abzulesen ist dies an den Einkaufsmanager-, Konsumklima- und ifo-Geschäftsklimaindizes. Eine Rezession droht. Die USA sind nicht nur geographisch weit weg, sie werden durch die Auswirkungen des Krieges bei Weitem nicht so stark getroffen. Die Einkaufsmanagerindizes deuten auf weitere Produktionsausweitungen hin.

In den USA haben wir aufgrund der hohen Inflation die erste Zinserhöhung durch die FED gesehen, bis zu 9 weitere werden für dieses Jahr erwartet. Dies weckt Befürchtungen einer Rezession auch in den USA. Von einigen Seiten wird stark bezweifelt, dass Zinserhöhungen, die auf die Nachfrage wirken, das richtige Mittel sind bei einer angebotsbedingten Inflation. Die EZB hat die Inflationserwartung für 2022 auf 5,1% angehoben. Das Wertpapierkaufvolumen wird sukzessive reduziert. Im Markt wird über bis zu 2 Zinserhöhungen spekuliert, die EZB hat sich hierzu noch nicht geäußert.

China kommt an die Grenzen seiner Null-Covid-Strategie. Steigende Infektionsraten bei einer mangelhaften Wirksamkeit chinesischer Impfstoffe führten zu harten Lockdowns u.a. in Shanghai mit 26 Mio. Einwohnern.

In diesem Umfeld stiegen die Renditen von Staatsanleihen stark an: Die 10 jährige Bundesanleihe wirft mittlerweile 0,55% p.a. ab, die US Staatsanleihen liegen bei 2,38% und damit nur noch knapp über den 2 jährigen. Es droht eine inverse Zinsstruktur in den USA, welche in der Vergangenheit sehr oft der Vorbote einer Rezession war.

Der Dax konnte die starken Verluste zu Monatsbeginn fast ausgleichen, von den Lows konnte er knapp 2.000 Punkte zulegen, der S&P 500 legte fast 4% zu. Die Schwellenländer, allen voran China, schlossen den März schwächer ab.

Der US-$ profitierte Anfang März stärker von den Unsicherheiten, um dann zum Monatsende nur leicht zuzulegen.

Das Gold profitierte anfangs von der Unsicherheit, fiel dann aber um ca. 110 US-$ pro Unze auf 1.937. Das Öl (Nordseesorte Brent) stieg auf gut 139 US-$ pro Barrel, zum Monatsende verblieb ein Gewinn von ca. 10% auf 108 US-$.

Die Unsicherheit an den Märkten ist weiter groß. Neben dem Russland – Ukraine Krieg haben die Märkte mit steigenden Zinsen, hoher Inflation, der Pandemie, Lieferkettenproblemen und einer inflationsbedingten Beeinträchtigung des Konsums zu kämpfen. Mittelfristig werden sich die Börsenkurse an den fundamentalen Faktoren orientieren. Noch gehen die Märkte von höheren Wachstumsraten im Jahresverlauf aus. Wie allerdings beschrieben wachsen die Rezessionsrisiken und damit besteht mögliches Korrekturpotential.

Ihr DAS WERTEHAUS-TEAM

Haftungsausschluss: Diese Darstellungen basieren auf öffentlich zugänglichen Informationen, die wir als zuverlässig erachten. Wir übernehmen für Inhalt und Vollständigkeit keine Gewähr. Diese Publikation dient der eigenverantwortlichen Information. Sie können eine Aufklärung und Beratung durch Ihren Betreuer nicht ersetzen. Die Bereitstellung dieser Information stellt kein Angebot eines Beratungsvertrages dar.

Quelle der Grafiken: vwd Portfoliomanager