12. Dezember 2023

Marktrückblick – November 2023

Only the sky is the limit!?

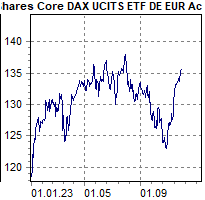

iShares Core Dax

+15,73%

30.12.2022:

117,31

30.11.2023:

135,76

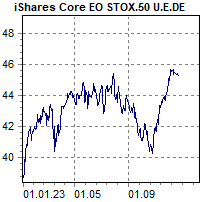

iShares Core EuroStoxx 50

+15,74%

30.12.2022:

38,06

30.11.2023:

44,05

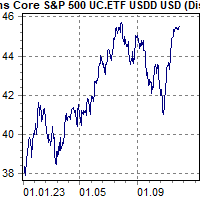

iShares Core S&P 500

+19,26%

30.12.2022:

38,21

30.11.2023:

45,57

In Deutschland und Europa konnten sich die Konjunkturaussichten auf sehr niedrigem Niveau etwas stabilisieren. Neben dem Bau und der Industrie, bei denen die Nachfrage weiter deutlich unter Potential liegt, verschlechtern sich die Erwartungen bei den Dienstleistern und im Handel. Das Weihnachtsgeschäft könnte dieses Jahr enttäuschen, es leidet unter den hohen Preisen. Das Urteil des Bundesverfassungsgerichtes zum Nachtragshaushalt 2021 sorgt zusätzlich für Unsicherheit, stehen doch nun die Staatsausgaben (u.a. Förderung klimafreundlicher Investitionen, Subventionen für die Wirtschaft wegen der hohen Energiepreise) und –investitionen auf dem Prüfstand.

Am Arbeitsmarkt scheinen die Zinserhöhungen der EZB anzukommen. Er schwächt sich ab und die Arbeitslosenzahlen erhöhen sich. Das lässt die Verbraucher zusätzlich vorsichtig agieren.

In den USA läuft die Wirtschaft trotz der Zinserhöhungen der FED weiter stark: Das BIP schlug die Erwartungen und stieg auf 5,2%. Allerdings wird ein schwächeres Q4 erwartet. Am Arbeitsmarkt beginnen die höheren Zinsen zu wirken. Im Oktober wurden weniger neue Stellen geschaffen und die Arbeitslosenrate stieg. Zusätzlich verunsichert der Haushaltsstreit, der nur kurzfristig auf Januar verschoben worden ist.

Die Inflation sinkt weiter deutlich. Die Rate fiel in Deutschland auf 3,2%. Die EZB geht momentan von für längere Zeit unveränderten Zinsen aus. In den USA wurde die Inflation (PCE-Kerninflation) mit 3,5% nach 3,7% festgestellt.

Die 10-jährigen Bundesanleihen gaben in der Rendite stark auf 2,42% p.a. nach, die US Pendants fielen auf 4,30%. Der Markt erwartet von den Notenbanken im nächsten Jahr Zinssenkungen, von der FED bereits im März.

Der Dax hat im November seine verfrühte Jahresendrallye gestartet und konnte gut 9% zulegen, der EuroStoxx 50 stiegt um 8,8%, der S&P500 um 8,9% und die NASDAQ sogar um 10,7%. Sinkende Renditen und die Erwartung an die Notenbanken, die Zinsen im nächsten Jahr zu senken, haben die Märkte angeschoben.

Der € konnte ca. 3% auf 1,09 EUR/USD zulegen, schwächer lief er gegen den Schweizer Franken und das britische Pfund.

Das Gold profitierte von sinkenden Zinsen und dem fallenden USD und stieg auf 2.035 USD/Unze. Das Rohöl fiel trotz des Gazakrieges um 6% auf 80,33 USD/Barrel (Brent). Unsicherheiten über die Fördermengen der OPEC+ Staaten und eine deutliche Erhöhung der Produktion der Nicht-OPEC Länder (wie USA) haben neben der Erwartung einer weltweiten Konjunkturabschwächung belastet.

Der Zins ist zurück und wird maßgeblich für die weitere Börsenentwicklung sein. Damit ist aber auch seine Lenkungsfunktion wieder da. Anleger haben wieder Alternativen am Markt und müssen nicht in risikoreiche Anlagen gehen, um überhaupt eine Renditechance zu haben. Geschäftsmodelle, die sich nur bei einem geringen oder Nullzins gerechnet haben, haben nun keine Chance mehr. Wir sehen vermehrt Insolvenzen. Diese Marktbereinigungen werden sich mittel- bis langfristig positiv auswirken, es verschwinden die sog. Zombifirmen, die keine Überlebenschance haben und die Gelder der Anleger gefährden.

Die starken Kursgewinne der vergangen Wochen haben die Sentimentindikatoren an den Börsen belastet. Die Relative Stärke (RSI) ist auf einem extrem hohem Niveau, die Märkte sind überkauft, die Stimmung zu positiv. An sich bringen die letzten 1 – 1,5 Wochen eines Jahres oftmals Kurszuwächse, jedoch wäre ein „Durchatmen“ der Märkte (Konsolidierung) auf dem erreichten Niveau nur normal und gesund für die weitere Entwicklung. Zum Jahreswechsel könnte basisbedingt die Inflation wieder etwas zulegen. Grundsätzlich sollten (nach einer Konsolidierung) sinkende Zinsen und Inflationsraten sowie mögliche Leitzinssenkungen im Frühjahr die Bewertung von Aktien, Renten und Edelmetallen weiter verbessern und damit die Kurse zumindest unterstützen.

Ihr DAS WERTEHAUS-TEAM

Haftungsausschluss: Diese Darstellungen basieren auf öffentlich zugänglichen Informationen, die wir als zuverlässig erachten. Wir übernehmen für Inhalt und Vollständigkeit keine Gewähr. Diese Publikation dient der eigenverantwortlichen Information. Sie können eine Aufklärung und Beratung durch Ihren Betreuer nicht ersetzen. Die Bereitstellung dieser Information stellt kein Angebot eines Beratungsvertrages dar.

Quelle der Grafiken: vwd Portfoliomanager