08. November 2021

Marktrückblick – Oktober 2021

Geht die Aktienmarkt Rally weiter?

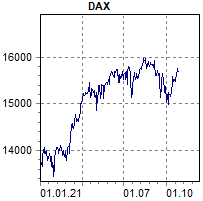

Dax

+14,36%

30.12.2020:

13.718,78

29.10.2021:

15.688,77

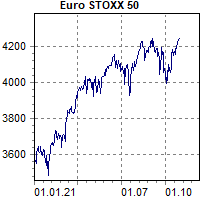

EuroStoxx 50

+19,65%

30.12.2020:

3.552,64

29.10.2021:

4.250,56

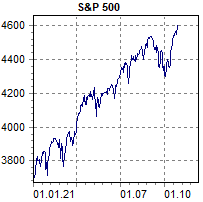

S&P 500

+22,61%

31.12.2020:

3.756,07

29.10.2021:

4.605,38

Lieferengpässe und knappe Transportkapazitäten bremsen die deutsche Industrieproduktion mit einem Minus von 4,7% im August aus. Auch Exporte und Auftragseingänge beginnen zu sinken. Hauptgrund dürfte die Wachstumsschwäche in China sein, wo das BIP in Q3 nur noch mit 0,2% zulegte. Für Deutschland wird für Q3 mit einem BIP von +1,8% gerechnet und für Q4 mit einem weiteren Rückgang der Wachstumsrate. In den USA deuten die Einkaufsmanagerindices sowohl im Verarbeitenden Gewerbe wie auch bei den Dienstleistern auf weiter starkes Wachstum hin. Der IWF (Internationaler Währungsfonds) geht für 2022 von einem dynamischen Wachstum der Weltwirtschaft aus. Die Lieferkettenprobleme sollen im ersten Halbjahr 2022 behoben sein.

Die hohe Kapazitätsauslastung lässt zusammen mit stark gestiegenen Preisen für Vorprodukte und Rohstoffe in Deutschland die Erzeugerpreise deutlich steigen, was wiederum zu einer Inflationsrate von 4,5% im Oktober geführt hat. Allerdings bleibt die EZB bei Ihrer Einschätzung, dass es sich nur um temporäre Effekte handelt.

Die Rendite der 10-jährigen Bundesanleihe stieg im Oktober auf ca. -0,11% p.a., in den USA erhöhte sich die Rendite des Pendants auf ca. 1,56% p.a. Aufgrund der eingetrübten konjunkturellen Aussichten in der Eurozone stiegen die Risikoprämien für Unternehmens- und Staatsanleihen.

Die Aktienmärkte haben sich überwiegend positiv entwickelt, so stieg der DAX ca. 3%, deutlich stärker profitierten der Euro Stoxx 50 mit ca. 5% und der S&P 500 mit ca. 7% von den überwiegend positiven Quartalsberichten der Unternehmen.

Der Euro stabilisierte sich nach den Verlusten der Vormonate auf ca. 1,17 EUR/US$.

Das Gold notiert weiter um die 1.800 US$/Unze und damit unter der 200 Tagelinie. Der Ölpreis profitierte von der moderaten Förderausweitung der OPEC+ Staaten, die auf eine konjunktur- und saisonalbedingt höhere Nachfrage trifft. Das Brent stieg auf ein 7 Jahreshoch.

Aktuell bleibt die Geldpolitik vieler Notenbanken expansiv, so dass Aktien weiter gefragt sind. Jedoch könnten einige Punkte zu einem Überdenken der Risikoeinstellung führen und die Aktiengewinne begrenzen: 1. Das im November oder Dezember beginnende Tapering (Reduzierung der monatlichen Wertpapierkäufe) durch die FED. 2.) Mögliche Zinserhöhungen durch die FED im 2. Halbjahr 2022 oder in 2023. 3.) Lösen sich die Lieferkettenprobleme tatsächlich so schnell wie erwartet auf? 4.) Bleiben die Inflationszahlen und Erzeugerpreise doch über einen längeren Zeitraum hoch? 5.) Die 4. Corona Welle könnte zu stärkeren Einschränkungen führen.

Vielleicht erstrahlt unter diesen Aspekten ein alternatives Asset wie Gold im neuen Glanz?

Ihr DAS WERTEHAUS-TEAM

Haftungsausschluss: Diese Darstellungen basieren auf öffentlich zugänglichen Informationen, die wir als zuverlässig erachten. Wir übernehmen für Inhalt und Vollständigkeit keine Gewähr. Diese Publikation dient der eigenverantwortlichen Information. Sie können eine Aufklärung und Beratung durch Ihren Betreuer nicht ersetzen. Die Bereitstellung dieser Information stellt kein Angebot eines Beratungsvertrages dar.

Quelle der Grafiken: vwd Portfoliomanager